- Европейский рынок продуктов питания и напитков животного происхождения: рост, тенденции и прогнозы (2023–2028 гг.)

- Europe Animal-Based Food and Beverage Market

- Major Players

- Обзор рынка

- Объем отчета

- Ключевые тенденции рынка

- Растущий спрос на ценный животный белок

- На Германию приходится крупнейший рынок

- Конкурентная среда

- Основные игроки

- Table of Contents

- Рынок продуктов животного происхождения

- Товарооборот «Продукты животного происхождения» Аналитика за Январь, 2022

- 1. Общие итоги по месяцам

- 2. Общие итоги по месяцам

- 3. Основные экспортируемые товары:

- 4. Общие итоги по месяцам

- 5. Основные импортируемые товары:

Европейский рынок продуктов питания и напитков животного происхождения: рост, тенденции и прогнозы (2023–2028 гг.)

Европейский рынок продуктов питания и напитков животного происхождения сегментирован по типу продукта (обработанное мясо, молочные напитки, мороженое, сыр, йогурт и пищевые спреды), каналу сбыта (супермаркеты/гипермаркеты, круглосуточные магазины, розничные интернет-магазины и другие каналы сбыта). ) и Страна.

Europe Animal-Based Food and Beverage Market

Major Players

*Disclaimer: Major Players sorted in no particular order

Need a report that reflects how COVID-19 has impacted this market and its growth?

Обзор рынка

Прогнозируется, что европейский рынок продуктов питания и напитков животного происхождения будет расти в среднем на 2,93% в течение прогнозируемого периода (2020-2025 гг.).

- Ожидается, что растущая потребность в полуфабрикатах, поддерживаемая такими факторами, как занятой образ жизни, изменение потребительских предпочтений и растущий спрос на готовые к употреблению пищевые продукты (такие как переработанное мясо и молочные закуски), будет стимулировать спрос на изучаемом рынке.

- Кроме того, инновации в технологиях переработки мяса привели к появлению на рынке разнообразных продуктов, что обеспечило большую потребительскую базу. Сыр и свинина являются предпочтительными источниками животного белка в Европейском союзе, за ними следуют птица, молоко и говядина.

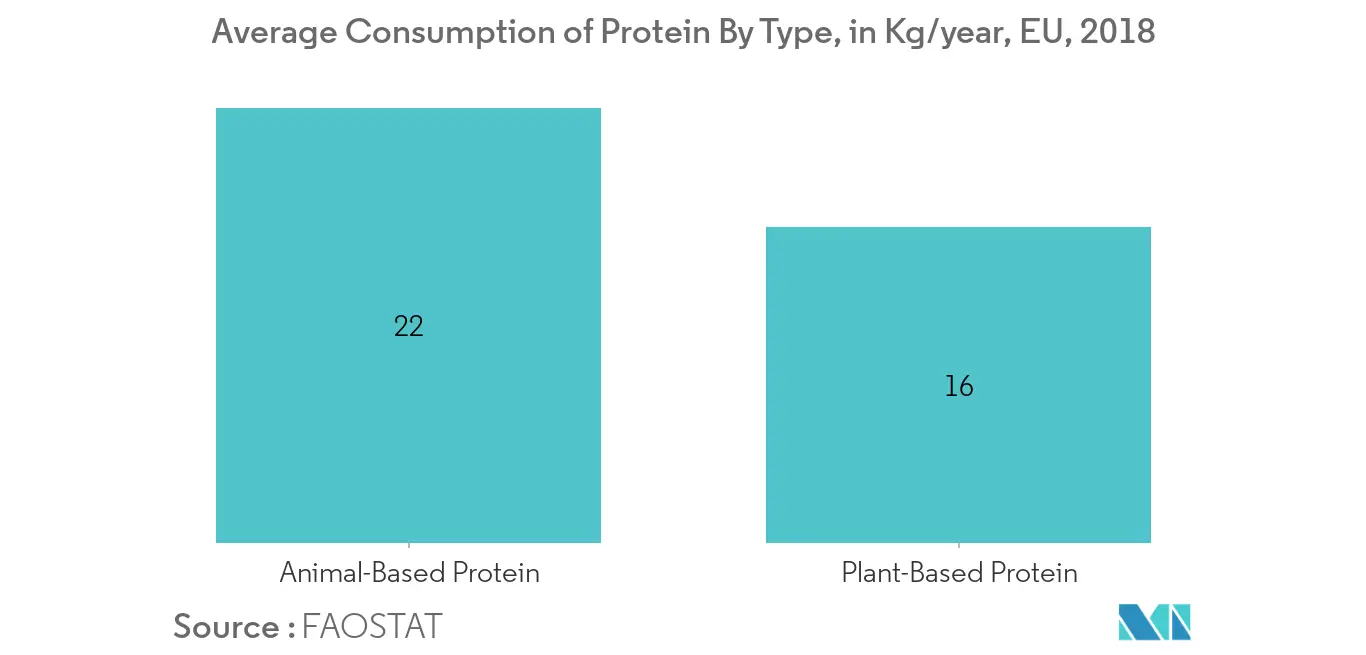

- Мясо и морепродукты составляют 11% от общего количества белков животного происхождения. В среднем гражданин ЕС потребляет 22 кг белков животного происхождения в год и 16 кг белков растительного происхождения в год (по данным FAOSTAT в 2017 г.), что приводит к более высокой покупательной способности этих продуктов питания и напитков животного происхождения. продукты, тем самым продвигая рынок вперед.

Объем отчета

Рынок был сегментирован по типу продукта, каналу сбыта и географии. По типу продукта исследуемый рынок подразделяется на переработанное мясо (бекон, гамбургеры и гриль, фрикадельки, колбасы и другие мясные продукты), молочные напитки (ароматизированные и неароматизированные), мороженое, сыр, йогурт и пищевые спреды. (включая сливочное масло, майонез и др.). По каналам сбыта рынок делится на супермаркеты/гипермаркеты, магазины шаговой доступности, розничные интернет-магазины и другие каналы сбыта. По странам изучаемый рынок разделен на Великобританию, Германию, Францию, Бельгию, Италию, Испанию, Нидерланды, Швейцарию, Швецию, Данию, Норвегию, Финляндию, Португалию и остальные страны Европы.

Report scope can be customized per your requirements. Click here.

Ключевые тенденции рынка

Растущий спрос на ценный животный белок

По данным Евростата, ежегодное производство мяса, такого как говядина, птица, свинина и овца, на европейском рынке постоянно увеличивается. Аналогичным образом, Европейский Союз произвел 23,8 млн метрических тонн свинины в 2018 году, что на 2,1% больше, чем в 2017 году. Это стало новым относительным пиком, поднявшим производство на 1,5 млн метрических тонн по сравнению с уровнем 2010 года. Это связано с растущий спрос на продукты, богатые белком, в первую очередь вызванный повышением осведомленности потребителей о своем здоровье во всем мире. Увеличение спроса на животный белок и растущие предпочтения потребителей в отношении продуктов с низким содержанием жиров и высоким содержанием белка привели к заметному росту потребления животного белка в Европе. Эта тенденция была вызвана влиянием этнических кухонь Африки, Азиатско-Тихоокеанского региона и особенно Ближнего Востока, потребляемых в Европе. Более того, ожидается, что рост потребления в Европе халяль-сертифицированных продуктов питания и напитков в течение прогнозируемого периода с 2020 по 2025 год составит 5,54% в год (по данным Mordor Intelligence). Таким образом, это еще больше увеличивает спрос на продукты животного происхождения в Европе. Ожидается, что растущее потребление переработанного мяса птицы и свинины будет стимулировать спрос на переработанное мясо в Европе.

To understand key trends, Download Sample Report

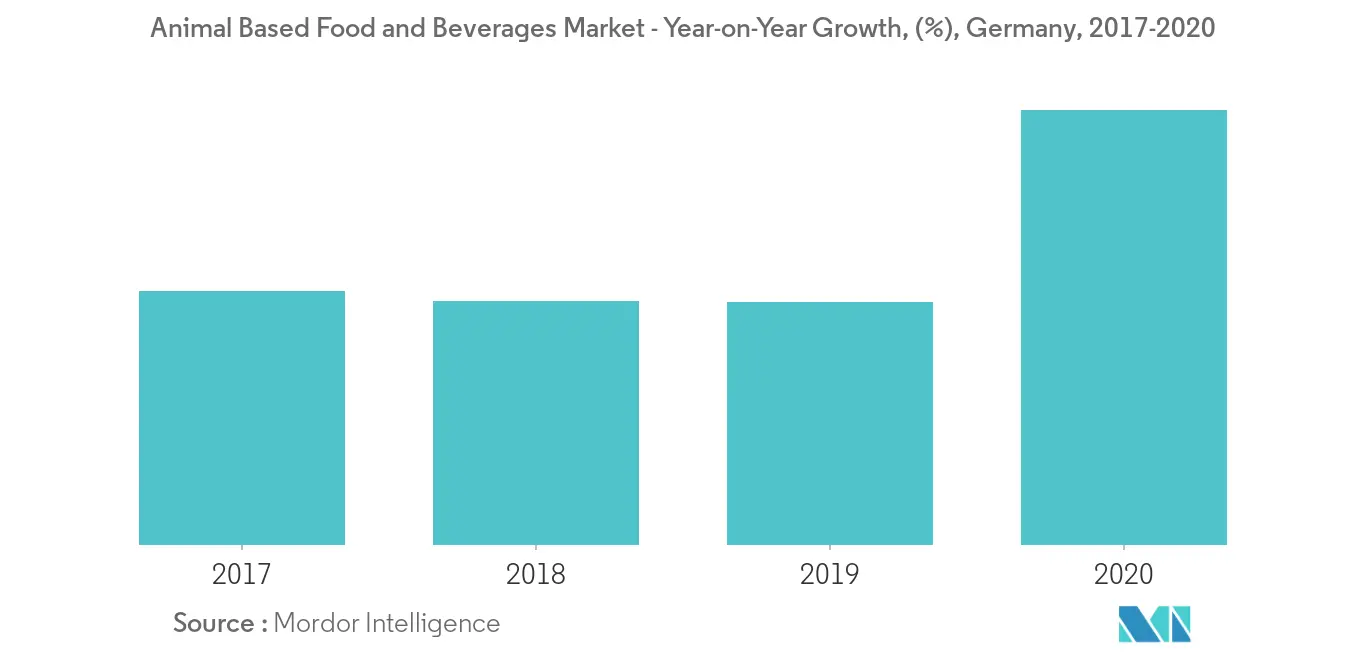

На Германию приходится крупнейший рынок

Немецкий рынок мяса уже перенасыщен, так как за последние 30 лет его потребление временами несколько снижалось, а в целом в основном оставалось на уровне около 60 кг на душу населения в год. Свинина остается любимым сортом (36 кг), за ней следует птица (13 кг) и говядина (10 кг). Потребление овечьего, козьего и другого мяса (включая оленину) составляет менее 2 килограммов. Кроме того, ветчина является одним из самых любимых мясных продуктов в Германии, как вяленая, вяленая, похожая на прошутто «сырая ветчина» (Rohschinken), так и вареная, вяленая, розовая «вареная ветчина» (Kochschinken). Что касается высокого уровня производства молока и других молочных продуктов, на долю Германии приходилось 20,5% от общего объема поставок молока в 2019 году. Кроме того, Германия также демонстрирует уровень самообеспеченности в размере 133% в том, что касается молочного сегмента.

To understand geography trends, Download Sample Report

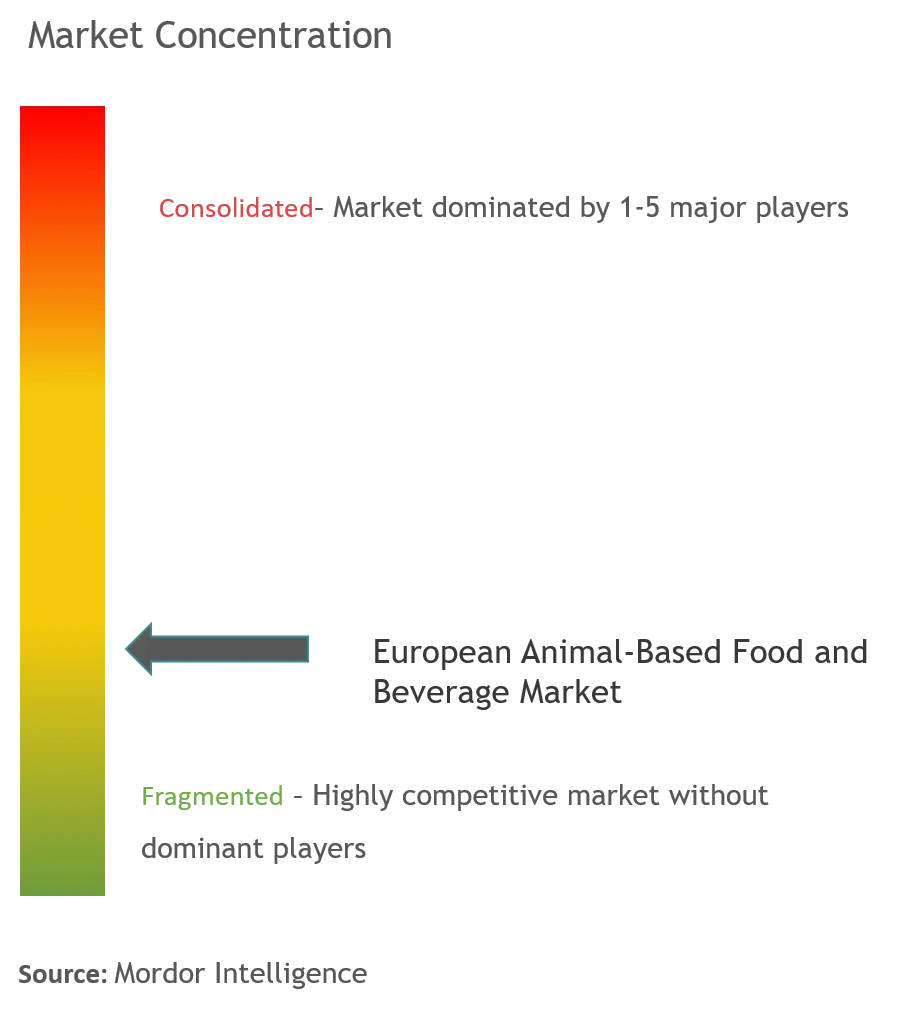

Конкурентная среда

Наиболее активные игроки, такие как Royal FrieslandCampina NV, Unilever PLC, Arla Foods Amba и другие несколько активных игроков, входят в число наиболее известных компаний, работающих на европейском рынке продуктов питания и напитков животного происхождения. Ключевые игроки приступают к слияниям и поглощениям и инновациям продуктов в качестве своих ключевых стратегий для достижения консолидации и оптимизации своих предложений. Более того, эти игроки сотрудничают с местными игроками, чтобы завоевать господствующее положение на местных рынках. Например: Royal FrieslandCampina NV заключила соглашение с Royal A-ware на производство и поставку сыра моцарелла. В рамках этого партнерства Royal A-ware будет заниматься переработкой молока и производством сыра моцарелла на новом предприятии по производству моцареллы в Херенвене (Нидерланды).

Основные игроки

- Danone SA

- Nestle SA

- Nomad Foods

- Royal FrieslandCampina NV

- Unilever PLC

*Disclaimer: Major Players sorted in no particular order

Table of Contents

- 1. INTRODUCTION

- 1.1 Study Assumptions and Market Definition

- 1.2 Scope of the Study

- 4.1 Market Drivers

- 4.2 Market Restraints

- 4.3 Porters Five Forces Analysis

- 4.3.1 Threat of New Entrants

- 4.3.2 Bargaining Power of Buyers/Consumers

- 4.3.3 Bargaining Power of Suppliers

- 4.3.4 Threat of Substitute Products

- 4.3.5 Intensity of Competitive Rivalry

- 5.1 Product Type

- 5.1.1 Processed Meat

- 5.1.1.1 Bacon

- 5.1.1.2 Burgers and Grills

- 5.1.1.3 Meat Balls

- 5.1.1.4 Sausages

- 5.1.1.5 Other Processed Meats

- 5.1.2.1 Flavored

- 5.1.2.2 Unflavored

- 5.2.1 Supermarkets/Hypermarkets

- 5.2.2 Convenience Stores

- 5.2.3 Online Retail Stores

- 5.2.4 Other Distribution Channels

- 5.3.1 United Kingdom

- 5.3.2 Germany

- 5.3.3 France

- 5.3.4 Belgium

- 5.3.5 Italy

- 5.3.6 Spain

- 5.3.7 Netherlands

- 5.3.8 Switzerland

- 5.3.9 Sweden

- 5.3.10 Denmark

- 5.3.11 Norway

- 5.3.12 Finland

- 5.3.13 Portugal

- 5.3.14 Rest of Europe

- 6.1 Most Active Companies

- 6.2 Most Adopted Strategies

- 6.3 Market Share Analysis

- 6.4 Company Profiles

- 6.4.1 Groupe Danone

- 6.4.2 Nestle SA

- 6.4.3 JBS SA

- 6.4.4 Tyson Foods Inc.

- 6.4.5 Nomad Foods

- 6.4.6 Kraft Heinz

- 6.4.7 Conagra Brands Inc

- 6.4.8 Royal FrieslandCampina NV

You can also purchase parts of this report. Do you want to check out a section wise price list? Get Price Break-up Now

Источник

Рынок продуктов животного происхождения

Экспорт и импорт России по товарам и странам

Товарооборот «Продукты животного происхождения»

Аналитика за Январь, 2022«Продукты животного происхождения»

1. Общие итоги по месяцам

Товарооборот России «Продукты животного происхождения» за январь 2022 составил $906 млн (из них экспорт — $416 млн, импорт — $490 млн), увеличившись по сравнению с аналогичным периодом прошлого года на +25.8%.

Период Сумма Январь, 2021 $721 млн Февраль, 2021 $875 млн Март, 2021 $1.04 млрд Апрель, 2021 $1.15 млрд Май, 2021 $1.04 млрд Июнь, 2021 $1.19 млрд Июль, 2021 $1.14 млрд Август, 2021 $1.13 млрд Сентябрь, 2021 $1.33 млрд Октябрь, 2021 $1.63 млрд Ноябрь, 2021 $1.57 млрд Декабрь, 2021 $1.56 млрд Январь, 2022 $906 млн Итого: $15.3 млрд «Продукты животного происхождения»

2. Общие итоги по месяцам

Период Сумма Январь, 2021 $276 млн Февраль, 2021 $370 млн Март, 2021 $472 млн Апрель, 2021 $605 млн Май, 2021 $474 млн Июнь, 2021 $631 млн Июль, 2021 $590 млн Август, 2021 $566 млн Сентябрь, 2021 $727 млн Октябрь, 2021 $1.06 млрд Ноябрь, 2021 $913 млн Декабрь, 2021 $874 млн Январь, 2022 $416 млн Итого: $7.98 млрд 3. Основные экспортируемые товары:

- 72% — рыба: Поставки в «Южную Корею» (44%), «Китай» (23%), «Нидерланды» (12%).

- 20% — мясо и продукты из мяса: Поставки в «Китай» (35%), «Саудовскую Аравию» (12%), «Беларусь» (11%).

- 6% — молоко, яйца, сыр, масло, мёд: Поставки в «Казахстан» (39%), «Украину» (20%), «Беларусь» (13%).

Группа товара Янв 2021 Янв 2022 Изм. Доля 01 03: рыба $184 млн $298 млн 62% 71.7% 01 02: мясо и продукты из мяса $61.1 млн $82.4 млн 35% 19.8% 01 04: молоко, яйца, сыр, масло, мёд $23.5 млн $25.8 млн 10% 6.2% — Все остальные — $7 млн $9.8 млн 40% 2.4% Итого: $276 млн $416 млн 51% 100% «Продукты животного происхождения»

4. Общие итоги по месяцам

Период Сумма Январь, 2021 $445 млн Февраль, 2021 $505 млн Март, 2021 $564 млн Апрель, 2021 $545 млн Май, 2021 $565 млн Июнь, 2021 $562 млн Июль, 2021 $551 млн Август, 2021 $563 млн Сентябрь, 2021 $602 млн Октябрь, 2021 $573 млн Ноябрь, 2021 $658 млн Декабрь, 2021 $686 млн Январь, 2022 $490 млн Итого: $7.31 млрд 5. Основные импортируемые товары:

- 39% — молоко, яйца, сыр, масло, мёд: Поставки из «Беларуси» (71%), «Аргентины» (10%), «Уругвая» (3%).

- 34% — рыба: Поставки из «Фарерские острова» (18%), «Чили» (17%), «Китая» (10%).

- 23% — мясо и продукты из мяса: Поставки из «Бразилии» (35%), «Парагвая» (24%), «Беларуси» (19%).

Группа товара Янв 2021 Янв 2022 Изм. Доля 01 04: молоко, яйца, сыр, масло, мёд $216 млн $193 млн 10% 39.5% 01 03: рыба $135 млн $166 млн 23% 33.9% 01 02: мясо и продукты из мяса $83.9 млн $115 млн 37% 23.4% — Все остальные — $9.8 млн $15.8 млн 61% 3.2% Итого: $445 млн $490 млн 10% 100% Понравилась информация? Поделитесь в соцсетях!

© Россия: Статистика внешней торговли. По данным ФТС России.

Источник

- 5.1.1 Processed Meat